Основание и правовые основы

Страхование от несчастных случаев на производстве и профессиональных заболеваний - это предоставление работнику гарантий о защите его имущественных интересов в случае, если он на производстве получит вред своему здоровью.

Чтобы обеспечить эти гарантии, работодатель платит за работников специальные страховые взносы (они еще называются "взносы на травматизм"). Эти взносы являются неналоговыми платежами, хотя с налогами очень похожи: они уплачиваются в обязательном порядке, их устанавливает государство, а за неуплату этих взносов работодатель несет ответственность перед контролирующими органами.

Несмотря на то, что все уплату всех остальных страховых взносов с 2017 года регламентирует Налоговый кодекс, взносы на травматизм остались в ведении Федеральных законов.

Основной акт правового регулирования страхования от производственного травматизма - Федеральный закон от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний". Он определяет субъекты страхования, объект, базу для начисления взносов, порядок их расчета и уплаты и т.д. Но есть и другие документы по этому виду страхования: федеральные законы, постановления Правительства, приказы ведомств.

Страхователи и застрахованные

Кто является страхователем?

Платить страховые взносы на травматизм обязаны:

- российские организации;

- иностранные организации, которые ведут деятельность на территории РФ и нанимают на работу российских граждан;

- физические лица, нанимающие лиц, подлежащих данному виду страхования.

Организационно-правовая форма страхователей, форма собственности и применяемый ими режим налогообложения значения не имеют.

Есть один нюанс, связанный с иностранными компаниями. Если иностранная компания работает в России, то она становится страхователем по взносам на травматизм только в том случае, если нанимает российских работников.

Кто является застрахованным?

Уплачивать страховые взносы нужно за следующих лиц:

- Физические лица, работающие по трудовому договору.

- Физические лица, выполняющие работу по гражданско-правовому договору, если в договоре зафиксировано, что заказчик обязан платить за работника страховые взносы в ФСС РФ.

- Физические лица, осужденные к лишению свободы и привлекаемые к труду страхователем.

Какие факторы не влияют на обязанность работодателя уплачивать страховые взносы на травматизм за своих работников:

- Гражданство работника - уплачивать взносы нужно за россиян, иностранцев и лиц без гражданства.

- Место работы - уплачивать взносы нужно за своих работников, где бы они ни работали - в России или за границей.

- Режим работы - уплачивать взносы нужно за работников, работающих постоянно, временно, сезонно или даже по совместительству.

Учет страхователей

Работодатели, имеющие работников, должны обязательно зарегистрироваться в качестве страхователей в ФСС РФ.

Организации встают на учет:

- по месту своего нахождения;

- по месту нахождения обособленных подразделений, которые имеют отдельный баланс, расчетный счет и начисляют выплаты и иные вознаграждения в пользу физических лиц.

Работодатели - физические лица регистрируются по месту жительства.

Порядок постановки на учет и снятия с учета регулируют Приказы Минтруда России от 29.04.2016 N 202н, от 25.10.2013 N 576н, N 575н, N 574н.

Вновь созданным организациям никаких специальных действий для постановки на учет в качестве страхователя - налоговые органы при регистрации организации передают все необходимые сведения в ФСС автоматом.

Объект и база для начисления страховых взносов

Объектом обложения страховыми взносами являются выплаты и иные вознаграждения в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров.

Взносы с выплат по гражданско-правовым договорам страхователь исчисляет только в том случае, если это предусмотрено самим договором.

Базой для исчисления взносов является сумма выплат в пользу физического лица, которые облагаются страховыми взносами (за исключением необлагаемых выплат, перечисленных в Федеральном законе № 125-ФЗ, ст. 20.2). Если расчеты с физлицом производятся в натуральной форме, то для определения базы нужно посчитать стоимость таких товаров, работ или услуг. Если расчеты - в валюте, то нужно пересчитать сумму в рубли по курсу ЦБ РФ на дату получения дохода сотрудником.

Обращаем внимание!

Выплаты, освобожденные от обложения взносами на производственный травматизм, перечислены в статье 20.2 Закона N 125-ФЗ.

Размеры страховых тарифов и выплат

В 2017 году, как и прежде, работодатели должны платить взносы на травматизм по тарифам, действующим с 2006 года.

Какой именно тариф должна применять организация, зависит от класса профессионального риска, к которому отнесен ее основной вид деятельности, а также от назначенных скидок и надбавок.

Федеральным законом от 19.12.2016 N 419-ФЗ установлено, что тарифы взносов на травматизм определяются в процентах к суммам выплат и иных вознаграждений, которые начислены в пользу застрахованных в соответствии с Федеральным законом от 24 июля 1998 года N 125-ФЗ.

Класс профессионального риска, к которому относится основной вид деятельности, определяется по Классификации видов экономической деятельности, утвержденной Приказом Минтруда России от 30.12.2016 N 851н. Это приказ отменил приказ Минтруда от 25 декабря 2012 N 625н, который ранее определял классификацию. Впервые вид деятельности присваивается компании при ее регистрации в ФСС РФ.

Страхователи-организации должны ежегодно подтверждать основной вид экономической деятельности, за исключением года, когда организация была создана. Основным считается тот вид деятельности, который по итогам предыдущего года имеет наибольший удельный вес в общем объеме выпущенной продукции и оказанных услуг.

Страхователям - физическим лицам этого делать не нужно. Для них основным видом деятельности является тот, который указан в ЕГРИП. Но если ИП изменит вид деятельности и такие изменения будут отражены в ЕГРИП, то со следующего года для него будет действовать другой страховой тариф.

Внимание!

С 1 января 2017 года, если организация не подтвердила основной вид деятельности - ФСС определяет класс риска по ЕГРЮЛ.

Правила, действовавшие до 2017 года, предусматривали следующее. Если основной вид экономической деятельности страхователя не подтвержден, взносы на травматизм считаются по тарифу, установленному для самого опасного из видов деятельности, которые реально осуществляются. Проверяющие часто определяли его по ЕГРЮЛ, не выясняя, ведется ли эта деятельность. С их подходом не соглашались суды, но с 2017 года он закреплен в НПА. Изменения предусмотрены Постановлением Правительства РФ от 17.06.2016 N 551.

К страховому тарифу согласно классу профессионального риска орган ФСС РФ может назначить скидку или надбавку. Скидка уменьшает тариф, надбавка, соответственно, увеличивает. Скидки и надбавки назначаются с учетом состояния охраны труда и расходов на обеспечение по страхованию. Максимальный размер как скидки, так и надбавки не может быть более 40% от тарифа.

Порядок установления скидок и надбавок к страховому тарифу регулируется Правилами, которые утверждены Постановлением Правительства РФ от 30.05.2012 № 524. Чтобы получить такую скидку, страхователь должен подать соответствующее заявление в ФСС.

Отметим самое важное - обязательные условия для назначения скидки:

- Отсутствие в предшествующем финансовом году страхового случая со смертельным исходом, произошедшего не по вине третьих лиц.

- Ведение финансово-хозяйственной деятельности в течение не менее чем трех лет с даты регистрации до года, в котором рассчитывается скидка.

- Своевременная уплата текущих страховых взносов.

- Отсутствие задолженности по взносам.

Если все требования соблюдены, то ФСС РФ рассчитает размер скидки и не позднее 1 декабря примет решение об ее установлении на следующий год.

Страховые выплаты

Страховые выплаты - это денежные суммы, которые в соответствии с законом выплачиваются работнику, пострадавшему в результате наступления страхового случая. Они должны компенсировать вред, причиненный здоровью работника в результате такого случая.

Страховым случаем является повреждение здоровья работника в результате несчастного случая на производстве или профессионального заболевания, подтвержденное в установленном порядке.

Виды страховых выплат:

- пособие по временной нетрудоспособности;

- единовременные или ежемесячные страховые выплаты;

- оплата дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией работника.

Размер единовременных и ежемесячных выплат зависит от степени утраты застрахованным лицом профессиональной трудоспособности и ограничивается максимальными размерами.

Сумма, из которой исчисляется размер единовременной страховой выплаты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, составляет:

- в 2017 году - 94 018,0 рубля;

- в 2018 году - 97 778,7 рубля;

- в 2019 году - 101 689,8 рубля.

Установлено при этом, что максимальный размер ежемесячной страховой выплаты, не может превышать:

- в 2017 году - 72 290,4 рубля;

- в 2018 году - 75 182,0 рубля;

- в 2019 году - 78 189,3 рубля.

Льготы по взносам на травматизм

Для ряда организаций установлены льготы по уплате взносов на соцстрахование от несчастных случаев на производстве. Эти льготы направлены на защиту инвалидов и распространяются именно на случаи трудоустройства инвалидов.

Страховые взносы в размере 60% от установленных страховых тарифов уплачивают:

- Организации и индивидуальные предприниматели - на выплаты в пользу работников, являющихся инвалидами I, II или III группы.

- Общественные организации или союзы инвалидов, в составе которых - не менее 80% инвалидов и их законных представителей.

- Организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов в составляет не менее 50%, а доля зарплаты инвалидов в фонде оплаты труда - не ниже 25%.

- Учреждения, собственниками имущества которых являются общественные организации инвалидов.

Порядок и сроки уплаты, отчетность

Уплата страховых взносов на производственный травматизм

Страховые взносы уплачиваются перечислением денежных средств на соответствующий счет Федерального казначейства (администратором этих платежей по-прежнему является ФСС РФ).

Взносы нужно уплачивать ежемесячно не позднее 15-го числа месяца, следующего за месяцем, за который они начислены. Если этот срок выпадает на выходной или нерабочий праздничный день, то он переносится на ближайший следующий за ним рабочий день. Если у организации есть филиалы (обособленные подразделения), то они уплачивают взносы в свой местный ФСС РФ.

Отчетность по взносам на травматизм

Страхователи, уплачивающие взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний, обязаны представлять отчетность в органы ФСС РФ. Эта отчетность ранее предоставлялась по форме-4 ФСС, утвержденной Приказом ФСС РФ от 26.02.2015 № 59. Однако эта форма отчета утрачивает силу с отчетности за 1 квартал 2017 года в связи с изданием Приказа ФСС РФ от 26.09.2016 N 382. Этим документом утверждены новая Форма расчета 4 - ФСС и Порядок ее заполнения.

Сроки представления Расчета по форме-4 ФСС в 2017 году:

Расчет на бумажном носителе подается не позднее 20-го числа месяца, следующего за истекшим кварталом, в электронном виде - не позднее 25-го числа. В 2017 году это будут такие даты:

- За 2016 год - не позднее 20 января (бумажная) или 25 января (электронная).

- За 1 квартал 2017 года - не позднее 20 апреля (бумажная) или 25 апреля (электронная).

- За 6 месяцев 2017 года - не позднее 20 июля (бумажная) или 25 июля (электронная).

- За 9 месяцев 2017 года - не позднее 20 октября (бумажная) или 25 октября (электронная).

Обращаем внимание!

Электронную отчетность по начисленным и уплаченным страховым взносам обязаны представлять:

- плательщики страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек;

- вновь созданные организации, у которых численность указанных физических лиц также превышает 25 человек.

В остальных случаях отчетность предоставляется на бумажных носителях.

Подробнее о сдаче электронной отчетности можно посмотреть .

Взносы на производственный травматизм: что нового в 2017 году?

Новое в 2017 году:

- Порядок постановки на учет и снятия с учета страхователей в 2017 году регулируют Приказы Минтруда России от 29.04.2016 N 202н, от 25.10.2013 N 576н, N 575н, N 574н.

- Класс профессионального риска, к которому относится основной вид деятельности, теперь определяется по Классификации видов экономической деятельности, утвержденной Приказом Минтруда России от 30.12.2016 N 851н. Это приказ отменил приказ Минтруда от 25 декабря 2012 N 625н, который ранее определял классификацию.

- С 1 января 2017 года, если организация не подтвердила основной вид деятельности - ФСС определяет класс риска по ЕГРЮЛ.

Правила, действовавшие до 2017 года, предусматривали следующее. Если основной вид экономической деятельности страхователя не подтвержден, взносы на травматизм считаются по тарифу, установленному для самого опасного из видов деятельности, которые реально осуществляются. Проверяющие часто определяли его по ЕГРЮЛ, не выясняя, ведется ли эта деятельность. С таким подходом налоговиков не соглашались суды, но с 2017 года он закреплен в нормативно-правовом акте. Изменения предусмотрены Постановлением Правительства РФ от 17.06.2016 N 551.

- Сумма, из которой исчисляется размер единовременной страховой выплаты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, составляет в 2017 году - 94 018,0 рубля.

Максимальный размер ежемесячной страховой выплаты, не может превышать в 2017 году - 72 290,4 рубля.

Это предусматривает Федеральный закон от 19.12.2016 N 418-ФЗ "О бюджете Федерального фонда обязательного медицинского страхования на 2017 год и на плановый период 2018 и 2019 годов".

- Отчетность по страховым взносам ранее предоставлялась по форме-4 ФСС, утвержденной Приказом ФСС РФ от 26.02.2015 № 59. Однако эта форма отчета утрачивает силу с отчетности за 1 квартал 2017 года в связи с изданием Приказа ФСС РФ от 26.09.2016 N 382. Этим документом утверждены новая Форма расчета 4 - ФСС и Порядок ее заполнения.

Сроки представления Расчета по форме-4 ФСС в 2017 году не изменились.

Обращаем внимание !

При уплате недоимок по всем налогам и взносам с 1 октября 2017 года изменяются правила начисления пеней. При длительной просрочке предстоит уплачивать большие суммы пеней - это касается недоимок, возникших после 1 октября 2017 года. Изменения внесены в правила расчета пеней, которые установлены для организаций п. 4 ст. 75 НК РФ.

Если, начиная с указанной даты, просрочить платеж более чем на 30 дней, пени предстоит рассчитывать так:

- исходя из 1/300 ставки рефинансирования ЦБ РФ, действующей в период с 1-го по 30-й календарные дни (включительно) такой просрочки;

- исходя из 1/150 ставки рефинансирования ЦБ РФ, актуальной в период начиная с 31-го календарного дня просрочки.

При просрочке в 30 календарных дней и меньше юрлицо заплатит пени исходя из 1/300 ставки рефинансирования ЦБ РФ.

Изменения предусмотрены Федеральным законом от 01.05.2016 N 130-ФЗ.

При уплате недоимок до 1 октября 2017 года количество дней просрочки не имеет значения, ставка в любом случае составит 1/300 ставки рефинансирования ЦБ. Напомним, что с 2016 года ставка рефинансирования равна ключевой ставке.

Вознаграждения, получаемые гражданами за работу по трудовому договору, облагаются страховыми взносами на травматизм. Эта норма распространяется и на договора ГПХ, но только в том случае, если она в них прописана. Гражданство РФ на уплату не влияет. Страхователями могут выступать: юрлицо, физлицо, заключившее трудовое соглашение с иным лицом, а также собственник бизнеса.

Законодательную основу общеобязательного страхования от несчастных случаев на производстве и профзаболеваний определяет ФЗ № 125 от 24 июля 1998 г. в действующей редакции. Уплата взносов осуществляется ежемесячно в ФСС до 15 числа после месяца, за который они начисляются. Если крайний срок платежа выпадает на выходной либо праздничный день, тогда оплату вносят в первый же следующий за ним рабочий день.

Итоговая сумма платежа зависит от вида деятельности страхователя (организации, ИП), применяемого тарифа и права на льготирование. Процентную тарифную ставку определяет класс профессионального риска страхователя. Всего действующих классов 32 (Закон № 179-ФЗ, п. 1).

Класс риска зависит от основного вида деятельности страхователя (обособленных подразделений). Полный список классов вместе с действующими тарифами перечислен в соответствующей Классификации видов экономической деятельности (Приказ Минтруда РФ № 851н от 30 декабря 2016). Величина тарифов варьируется от 0,2 до 8, 5%.

Калькуляция взносов на травматизм: стандартная формула и льготирование

Плательщик обязан исчислять взносы ежемесячно сразу после начисления заработка. Облагаемую базу могут составлять: оклад, доплата за стаж, надбавки, премиальные, отпускные, командировочные, вознаграждения по договорам ГПХ.

Стандартная формула калькуляции оплачиваемой суммы взносов на травматизм одинакова для всех обязанных лиц: заработок * страховой тариф. К числу заработка в этом случае относят только те выплаты, которые облагаются страховыми взносами. Перечень сумм, с которых не исчисляют взносы, обозначен в статье 20.2 ФЗ № 125. Так, не удерживаются страховые суммы с государственных пособий, платежей за обучение, компенсаций за работу в опасных условиях, начислений при ликвидации организации. Предельной базы для подсчета этого вида страхования не установлено.

Размер взноса на травматизм, который по результатам подсчетов подлежит уплате, обязанное лицо вправе снизить на величину некоторых выплат . К ним относят:

- Отпускные по дополнительному отдыху (отпуск для санаторного лечения по путевке ФСС).

- Пособие по больничному листу (в случае несчастного случая на производстве либо профзаболевания).

- Иные виды финансирования, которые осуществляются с целью снижения травматизма на производстве.

При калькуляции учитываются также льготы, на которые вправе рассчитывать отдельные категории плательщиков. К примеру, ИП вправе платить взносы за инвалидов 1, 2, 3 групп в размере 60% от общепринятых тарифных ставок. Организация (ИП) может получить скидку к тарифной ставке при наличии следующих условий:

- Деятельность осуществляется на протяжении как минимум 3 лет с момента регистрации.

- Отсутствуют «страховые» долги.

- Не было страховых случаев с летальным исходом.

- Все платежи по страхованию вносятся исправно и вовремя.

Порядок действий страхователя при оплате взносов на травматизм

Ежемесячно после начисления зарплаты обязанное лицо удерживает с нее и уплачивает взносы на травматизм сообразно единой схеме.

| Пошаговые действия плательщика при отчислении взносов на травматизм | Пояснения |

| Определить облагаемую базу | К ней причисляют лишь те выплаты работнику, которые облагаются по закону взносами на травматизм |

| Выяснить страховой тариф | Определяется сообразно действующей Классификации видов экономической деятельности |

| Учесть право на льготирование, если таковое имеется | Действующие льготы применяются в отношении уменьшения размера тарифов |

| Скалькулировать сумму взноса к уплате в бюджет | Используется стандартная формула: заработок * страховой тариф; применяется льготирование по тарифу, если плательщик имеет на него право |

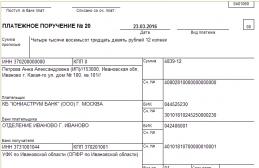

| Составить платежное поручение на уплату скалькулированной суммы взносов | Обязательные сведения, в которых нельзя допускать ошибки:

КБК 393 1 02 02050 07 1000 160, № счета УФК, наименование банка получателя; при неверном указании названых данных страховой платеж считается не перечисленным (ФЗ № 125, ст. 26.1, п. 7, пп. 4) |

| Заплатить взнос | Крайний срок внесения платы - 15 число месяца, который идет вслед за отчетным |

Ключевые проводки по взносам на травматизм

С целью отображения операций по страховым взносам используется счет 69. Начисление фиксируется по кредиту, а перечисление, т. е. уплата, - дебиту указанного счета. Для каждого вида страхования открывается дополнительный субсчет. Это правило действует и в рассматриваемом случае.

Отчетность по взносам на травматизм

Плательщик взносов на травматизм обязан регулярно вести отчетность по начисленным и уплаченным страховым платежам. С 3 квартала 2017 г. в этих целях используется новая форма расчета 4-ФСС.

Порядок ее заполнения определен Приказом ФСС РФ № 381 от 26.09.2016. Обязательными для заполнения в ФСС являются: титульный лист, таблицы 1, 2, 5. Данные в остальные, добавочные листы (табл. 1.1, 3 и 4) вносятся по мере необходимости.

В заполненном виде документ следует сдавать ФСС каждый квартал. Расчет подается в месяце, который следует за прошедшим кварталом. Крайний срок сдачи отчетности на бумажном носителе - не позже 20 числа месяца (если численность штатных сотрудников менее 25 человек), а в электронном виде - до 25 числа.

Сдавать 4-ФСС обязаны организации во всех случаях, а ИП - только если это касается трудовых соглашений и договоров ГПХ, в которых прописана обязанность по уплате взносов на травматизм. Плательщик вправе передать отчетность лично, заказным письмом, через доверенное лицо (своего представителя), посредством средств электронной связи.

При наличии ошибочных сведений в 4-ФСС, расхождений между отчислениями и указанными данными, расчет могут не принять. Тогда будет считаться, что отчетность не сдана. На переделку отчетной документации дается 5 рабочих дней. Если установленный срок плательщик упустит, его привлекут к административной ответственности.

Отчетность за 2017 год и более ранние периоды составляется и сдается в ФСС по старым формам, с учетом ранее действующих форматов. Сводный отчет по взносам, в том числе и по травматизму, передается ИФНС.

Ответственность страхователя за просрочку страховых платежей

Обязанное лицо, страхователь (физлицо, юрлицо), должно правильно исчислять взносы на травматизм, оплачивать их в назначенные сроки, представлять по ним вовремя достоверную отчетность ФСС.

Любой плательщик взносов может узнать информацию о задолженности по страховым платежам, посетив ФСС лично, либо посредством личного кабинета на сайте.

Если деньги на уплату не поступили по назначению, образуется задолженность. О ней контролирующий орган сообщает плательщику посредством уведомления и требует рассчитаться.

Если платеж подсчитан правильно, но не перечислен вовремя, это не будет расцениваться как нарушение. Несвоевременная оплата влечет за собой лишь начисление пени за каждый календарный день просрочки.

| Используемые КБК | Проводки по пеням и штрафам | Формула подсчета пени за просрочку и особенности ее применения |

| 393 1 02 02050 07 2100 160 - пени; 393 1 02 02050 07 3000 160 - штраф | ДТ 99 КТ 69 - отображается начисление; ДТ 69 КТ 51 - фиксируется уплата; основание - Приказ Минфина РФ № 94н от 31.10.2000 | Недоимка * число дней просрочки * 1/300 (либо 1/150) * ставка рефинансирования ЦБ; с 1.10.2017 к первым 30 дням просрочки применяется 1/300 ставки, а далее - 1/500 за каждый просроченный день; с 18.09.2017 и по сей день применяется ключевая ставка 8,5%; расчет ведет ФСС |

За неплатеж, ложные сведения в отчетности, просрочку, непредставление отчетности обязанное лицо привлекают к административной либо уголовной ответственности. При совершении нарушений предусмотрены как минимум штрафы:

- За крупный размер: до 200 000 руб. (для физлиц), от 100 000 до 300 000 руб. (для юрлиц).

- За особо крупный размер: до 300 000 руб. (для физлиц), от 300 000 до 500 000 (для юрлиц).

Основание - статьи 199.2, 199.3 и 199.4 УК РФ в редакции 2017 г. От уголовной ответственности освобождаются привлекаемые лица (директор, главбух), если они совершили подобные деяния впервые и полностью рассчитались по недоимке, пени, штрафу.

Пример 1. Калькуляция страховых взносов на травматизм: страхователь - строительная компания

ЗАО «Стройка» занимается строительством жилых и нежилых объектов недвижимости. Согласно ОКВЭД код деятельности компании - 41.20, класс профессионального риска - 8, следовательно, тарифная ставка по взносам составляет 0,9 %. Бухгалтерия за месяц насчитала работникам компании зарплату 800 000 руб. Вся сумма облагается страховыми взносами.

Калькуляция производится сообразно стандартной формуле: зарплата * страховой тариф (800 000 * 0,9 % = 7 200). Месячная сумма к уплате - 7 200 руб.

Пример 2. Как отображается в бухучете строительной компании уплата взносов на травматизм?

ЗАО «Стройка» выплатило за месяц работникам основного (ОП) и подсобного (ПП), производства зарплату, с которой были удержаны взносы на травматизм. Бухгалтерия отобразила операции следующими записями:

- ДТ 20 КТ 70 - сумма зарплаты работающих на ОП;

- ДТ 23 КТ 70 - сумма заработка работающих на ПП;

- ДТ 20 КТ 69.1.2 - начисление взносов с зарплаты работников ОП;

- ДТ 23 КТ 69.1.2 - начисление взносов с заработка работников ПП;

- ДТ 69.1.2 КТ 51 - перечисление страхового платежа в ФСС.

Ответы на часто задаваемые вопросы

Вопрос №1: Организация занимается разными видами деятельности. Какой из них будет признаваться основным?

Тот, чей удельный вес в едином объеме исполненных работ (услуг, проданной продукции) больше по результатам прошедшего года.

Вопрос №2: Когда по закону ИП на УСН вправе не платить взносы на травматизм?

Пока ИП не утратил свой статус, он обязан платить взносы за себя. В отдельных ситуациях, определяемых законом, он вправе не платить взносы. Например, если его предпринимательская деятельность приостановлена по причине службы в армии, ухода за ребенком до 1,5 лет, в случае проживания с супругом-представителем (дипломатом, консулом и т. д.) дипломатического корпуса за границей.

Вопрос №3 : В каких случаях нужно платить общеобязательные взносы самозанятым гражданам?

Эта категория работающих граждан не должна оплачивать взносы на травматизм. Их обязательства ограничиваются уплатой фиксированных взносов по ОМС. Добровольно они могут вносить страховые платежи по болезни и материнству. Также ими оплачивается 1% с превышенной суммы дохода по пенсионной части (если прибыль более 300 000 руб.).

Все предприниматели, кто нанимает сотрудников, независимо от применяемого режима налогообложения должны уплачивать за своих подчиненных от несчастных случаев на производстве и профессиональных заболеваний (ст. 5 Федерального закона от 24 июля 1998 г. N 125-ФЗ, далее - Закон). В декабре положения этого Закона были уточнены.

Взносы перечисляются за всех без исключения лиц, работающих по трудовому договору. Взносы начисляются на выплаты и иные вознаграждения как по основному месту работы, так и по совместительству. На это указано в п. 3 Правил начисления, учета и расходования средств на страхование "по травме" (утв. Постановлением Правительства РФ от 2 марта 2000 г. N 184).

За физлиц, выполняющих работу по гражданско-правовым договорам, взносы перечисляются только, когда в договоре прямо указано, что коммерсант (заказчик работ или услуг) обязан платить за работника страховые взносы. Если в договоре не прописано, то бизнесмен взносы перечислять не должен.

Страховой тариф (ставка взноса) зависит от класса профессионального риска, к которому относится основной вид деятельности бизнесмена. Классы профессионального риска устанавливаются федеральным законом на каждый календарный год (ст. 21 Закона). Чем выше класс риска, тем больше тариф.

Таблица. Тарифы страховых взносов в зависимости от класса профессионального риска

|

Класс |

Страховой тариф, |

Класс |

Страховой тариф, |

В 2011 г., а также на плановый период 2012 и 2013 гг. сохраняются тарифы прошлого года (Федеральный закон от 8 декабря 2010 г. N 331-ФЗ).

Класс профессионального риска присваивается бизнесменам при регистрации в ФСС РФ и зависит от основного вида деятельности. При регистрации в качестве ИП в заявлении указывается вид деятельности, который для бизнесмена будет основным. Из него и станет исходить соцстрах, определяя класс.

Организации должны ежегодно подтверждать основной вид деятельности. Для них таковым будет то направление, которое по итогам года имеет наибольший удельный вес в общем объеме выпущенной продукции и оказанных услуг.

Предприниматели ничего рассчитывать и подтверждать не должны (п. 10 Правил отнесения видов деятельности к классу профессионального риска, утвержденных Постановлением Правительства РФ от 1 декабря 2005 г. N 713, далее - Правила). Для них основным видом деятельности считается заявленный. Только когда бизнесмен изменит основной вид деятельности (а для этого нужно подать заявление в инспекцию о внесении изменений в ЕГРИП), может измениться класс профессионального риска, а следовательно, и страховой тариф.

Заметим, что при смене вида деятельности в течение года прежний тариф сохраняется и может быть изменен в соответствии с новым видом деятельности лишь с начала следующего года. В текущем году он остается прежним (п. 6 Правил). Аналогичного мнения придерживается Федеральный арбитражный суд Центрального округа в Постановлении от 18 марта 2010 г. по делу N А23-2975/09А-11-117.

Кроме того, недавно в Законе уточнены положения, касающиеся объекта, базы для начисления взносов, а также сумм, освобождаемых от уплаты взносов "по травме". Теперь они полностью совпадают с объектом и базой, с которой начисляются страховые взносы.

На сегодняшний день установлено 32 различных тарифа страховых взносов от несчастных случаев: свой тариф для каждого класса профессионального риска, которых тоже 32 (). Все виды экономической деятельности отнесены к одному из таких классов (Классификация видов экономической деятельности, утв. Приказом Минтруда от 30.12.2016 N 851н).

В один класс попадают виды деятельности со схожими показателями производственного травматизма, профессиональных заболеваний и, как следствие, расходов на обеспечение по страхованию (ст. 3 Закона от 24.07.1998 N 125-ФЗ). Чем выше класс (риск того, что работник может получить травму или заболевание, поскольку занят в данном виде деятельности), тем выше ставка взносов на страхование от несчастных случаев.

К примеру, издательская деятельность (код по ОКВЭД - 58.1) относится к 1 классу профессионального риска. И тариф страховых взносов на травматизм для издателей установлен в размере 0,2%. А добыча торфа (код по ОКВЭД - 08.92.1) - это уже 18 класс риска. И тариф взносов для таких организаций составляет 2,3%.

Формально размеры тарифов устанавливаются ежегодно (ст. 21 Закона от 24.07.1998 N 125-ФЗ). Но в действительности их значения не менялись с 2006 года (ст. 1 Федерального закона от 31.12.2017 N 484-ФЗ , ст. 1 Закона от 22.12.2005 N 179-ФЗ). Актуальные на 2018 год тарифы страховых взносов на травматизм приведены в таблице.

| Размер страхового тарифа, % | Класс профессионального риска | Размер страхового тарифа, % | |

|---|---|---|---|

| I | 0,2 | XVII | 2,1 |

| II | 0,3 | XVIII | 2,3 |

| III | 0,4 | XIX | 2,5 |

| IV | 0,5 | XX | 2,8 |

| V | 0,6 | XXI | 3,1 |

| VI | 0,7 | XXII | 3,4 |

| VII | 0,8 | XXIII | 3,7 |

| VIII | 0,9 | XXIV | 4,1 |

| IX | 1,0 | XXV | 4,5 |

| X | 1,1 | XXVI | 5,0 |

| XI | 1,2 | XXVII | 5,5 |

| XII | 1,3 | XXVIII | 6,1 |

| XIII | 1,4 | XXIX | 6,7 |

| XIV | 1,5 | XXX | 7,4 |

| XV | 1,7 | XXXI | 8,1 |

| XVI | 1,9 | XXXII | 8,5 |

Как страхователю узнать свой тариф взносов «на травматизм»

Конкретный класс профессионального риска и, соответственно, тариф определяется в зависимости от основного вида экономической деятельности (кода ОКВЭД), которым занимался страхователь в прошлом году (п. 8 Правил, утв. Постановлением Правительства РФ от 01.12.2005 N 713).

Организация должна ежегодно подтверждать свой основной вид экономической деятельности за прошлый год (п. 11 Правил, утв. Постановлением Правительства РФ от 01.12.2005 N 713). Для этого нужно не позднее 15 апреля каждого года направлять в свое отделение ФСС (п. 3 Порядка, утв. Приказ Минздравсоцразвития РФ от 31.01.2006 N 55):

- заявление о подтверждении основного вида экономической деятельности по утвержденной форме (Приложение N 1 к Порядку, утв. Приказом Минздравсоцразвития от 31.01.2006 N 55);

- справку-подтверждение этого вида деятельности также по форме (Приложение N 2 к Порядку, утв. Приказом Минздравсоцразвития от 31.01.2006 N 55);

- копию пояснительной записки к бухгалтерскому балансу за предыдущий год.

Последний документ вправе не представлять страхователи, которые относятся к субъектам малого предпринимательства.

На основании полученных документов ФСС устанавливает плательщику тариф с начала текущего года.

В отличие от НДФЛ, оплата в ФСС осуществляется не из дохода, получаемого наемным работником, а организацией, в которой он занимается трудовой деятельностью. После того как бухгалтерия организации проведет расчеты по заработной плате, нужно рассчитать процент, который следует перечислить в ФСС. Сложность этой процедуры в том, что размер страховых взносов зависит не только от величины дохода работника, но и от процентов, применяемых для исчисления взносов.

Как и в оплате разного вида налогов, уплачивать взносы необходимо в обозначенные сроки. В случае невыполнения этого требования работодатель со стороны ФСС подвергается штрафным санкциям. Помимо своевременного платежа, организациями должны регулярно заполняться формы отчетности, в которых предоставляется информация об уплаченных в фонд средствах.

Сейчас ставка ФСС составляет 2,9%. Но, помимо регулярного перечисления этой суммы, с каждого дохода работника высчитывается и взнос ПФР, составляющий 22%. К этим взносам прибавляется и регулярный платеж в ФОМС. Величина суммы, перечисляемой в него, должна составлять 5,1% от всего дохода работника. При подсчете всех сборов получается, что организация обязана перечислять 30% от размера выплачиваемого работнику дохода.

Высчитываемый ФСС процент должен перечисляться в фонд не самим работником, а организацией, где он ведет трудовую деятельность.

В зависимости от ситуации начисляемая фондом сумма будет иметь особую величину.

К примеру, в ситуации с заболеванием работника сумма выплаты из фонда будет составляться на основе двух факторов: осуществляемых ранее перечислений в фонд из зарплаты работника, а также срока его деятельности на текущей работе. При этом величина суммы, перечисляемой с зарплаты работника в фонд, не имеет зависимости от частоты страховых ситуаций. Не зависит также и величина выплачиваемой впоследствии фондом суммы в случае заболевания и выхода в декрет работника.

Смотрите также видео об изменениях в тарифах по страховым взносам до 2018 года включительно:

Сроки уплаты отчислений в фонд

Для проведения процедуры оплаты высчитанных по зарплате работников взносов выделяется срок до 15 числа месяца, следующего за оплачиваемым. Перечисление взносов организации обязаны осуществлять каждый месяц. Таким образом, в зависимости от размера начисляемой работнику зарплаты и возможных его заболеваний перечисляемая в фонд сумма может немного различаться.

Сумма ежемесячного платежа взносов организациями высчитывается следующим образом. Для получения точной суммы взносов, которую необходимо внести за прошедший месяц, используется сумма пособий, которые были начислены с фонда ФСС в текущем месяце. Из этой суммы происходит вычитание взносов, идущих на страховые случаи, связанные с материнством и заболеваниями. В эти взносы входят начисления, произведенные по основной ставке, а также по пониженной. Полученная в итоге сумма и будет являться обязательным взносом, который следует уплатить компании за прошедший месяц.

Пример пошагового расчета

Расчет суммы, выплачиваемой ФСС, происходит в несколько этапов:

- Осуществляется подсчет сумм доходов, выплачиваемых работникам, числящимся в организации.

- К полученной единой сумме добавляются средства за физ. лиц, ведущих в организации временный вид деятельности.

- Из полученной таким образом суммы происходит вычитание суммы пособий, ранее выданных ФСС работникам организации.

Передаваемая организацией в фонд сумма, начисляемая с зарплаты работника на несчастный случай, составляет всего 0,2%. В зависимости от численности дней деятельности работника, величина зарплаты, а также и перечисляемой суммы подвергается изменению. Перечисляемые ежемесячно в фонд суммы впоследствии подвергаются суммированию.

На что идут отчисления в ФСС

Все перечисляемые в фонд организацией суммы предназначены для поддержки финансового положения работников организации в ряде непредвиденных ситуаций. К таким ситуациям, при которых положена работнику материальная помощь, относится:

- Временная нетрудоспособность, связанная с болезнью работника. Выплаченные фондом средства идут на погашение части суммы, потраченной работником на лечение.

- Необходимая реабилитация работника в санатории и другом учреждении частично компенсируется средствами из фонда.

- Безработный. Для людей, не имеющих официального трудоустройства, фондом предусмотрена временная финансовая поддержка.

- Беременность. На этот случай в фонде предусмотрено особое пособие.

- Рождение и последующий уход за ребенком. На весь период больничного фонд осуществляет особую выплату пособия.

- Поддержка дошкольников. Осуществляется постоянная передача средств фондом на частичное их обеспечение.

- Система страхования. Всегда имеются изъяны, и для их устранения в существующей ныне системе социального страхования фондом выделяются определенные суммы.